Знаменитый американский экономист, предсказавший финансовый кризис 2008 года, Нуриэль Рубини по прозвищу Doctor Doom 18 сентября заявил, что избавится от акций США до конца года, поскольку ожидает их падения.

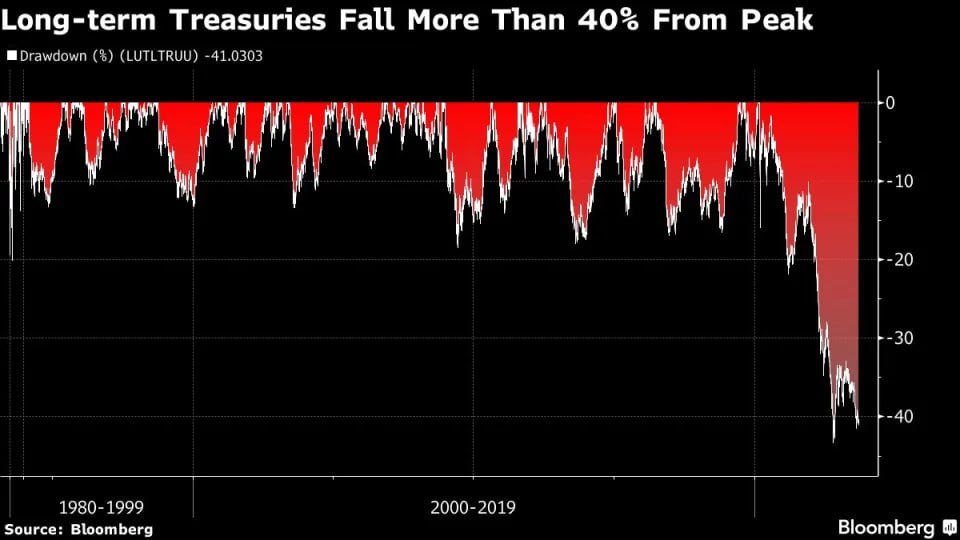

Рубини отреагировал на рекордное падение в тот же день долгосрочных трежерис США (со сроком погашения в 2050 году) до уровня 50 центов за доллар.

Трежерис – это долговые государственные ценные бумаги, эмитентом выступает Минфин США. Используются для финансирования госдолга. В 2020 году купон на 30-летнюю облигацию с процентной ставкой 1,25% продавался за $0,98. Деньги поступили в правительство. Держатели облигаций теряют деньги, их стоимость с $0,98 упала до $0,49. Ликвидность крайне низкая.

В среднем котировки долгосрочных трежерис упали на вторичном рынке более чем на 40% относительно пика, так что все, кто использовал их в качестве залога или обеспечения по кредитам, теперь будут сильно нервничать, пишет Bloomberg: «Цена менее 50 центов на казначейские облигации подчеркивает боль инвесторов» (Sub-50 Cent Price on Treasury Bond Underscores Investor Pain).

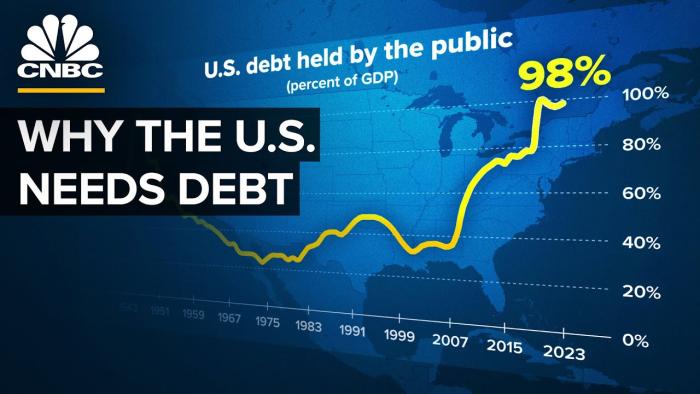

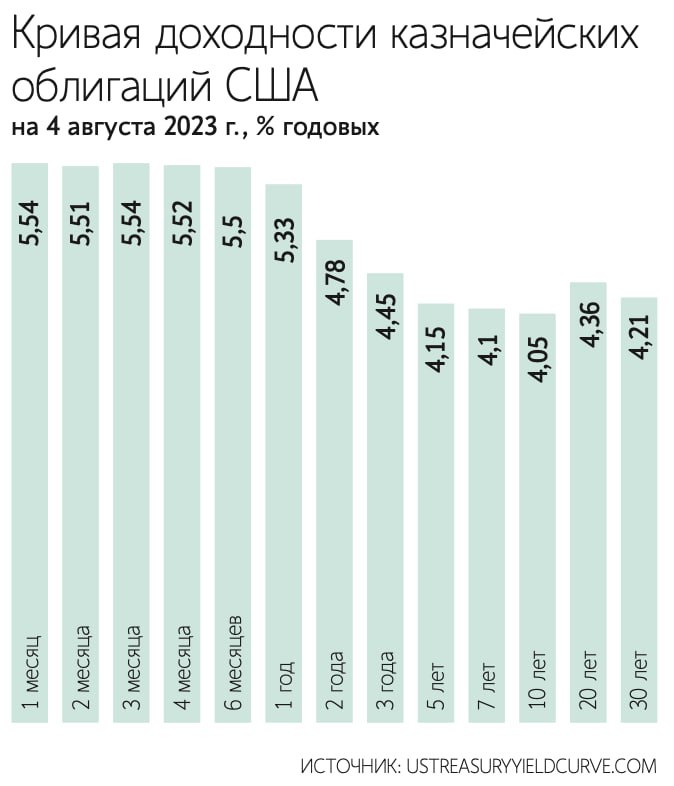

Не секрет, что реальная доходность гособлигаций США со сроками погашения от трёх месяцев до пяти лет при инфляции в 1,9% последние 10 лет была отрицательной . Положительную доходность до недавнего времени имели только 10 и 30-летние облигации благодаря номинальной доходности соответственно в 2,4% и 3,2%.

Главными актуальными рисками инвестиций в трежерис являются возврат долга сильно обесцененными деньгами и возможность дефолта в среднесрочной перспективе.

Первый риск уже актуализирован, и Блумберг допускает немыслимое: «The US, of course, is not in danger of defaulting any time soon» («США, конечно, не рискнут объявить дефолт в ближайшее время»). Это намёк на возможный дефолт в среднеcрочной перспективе?

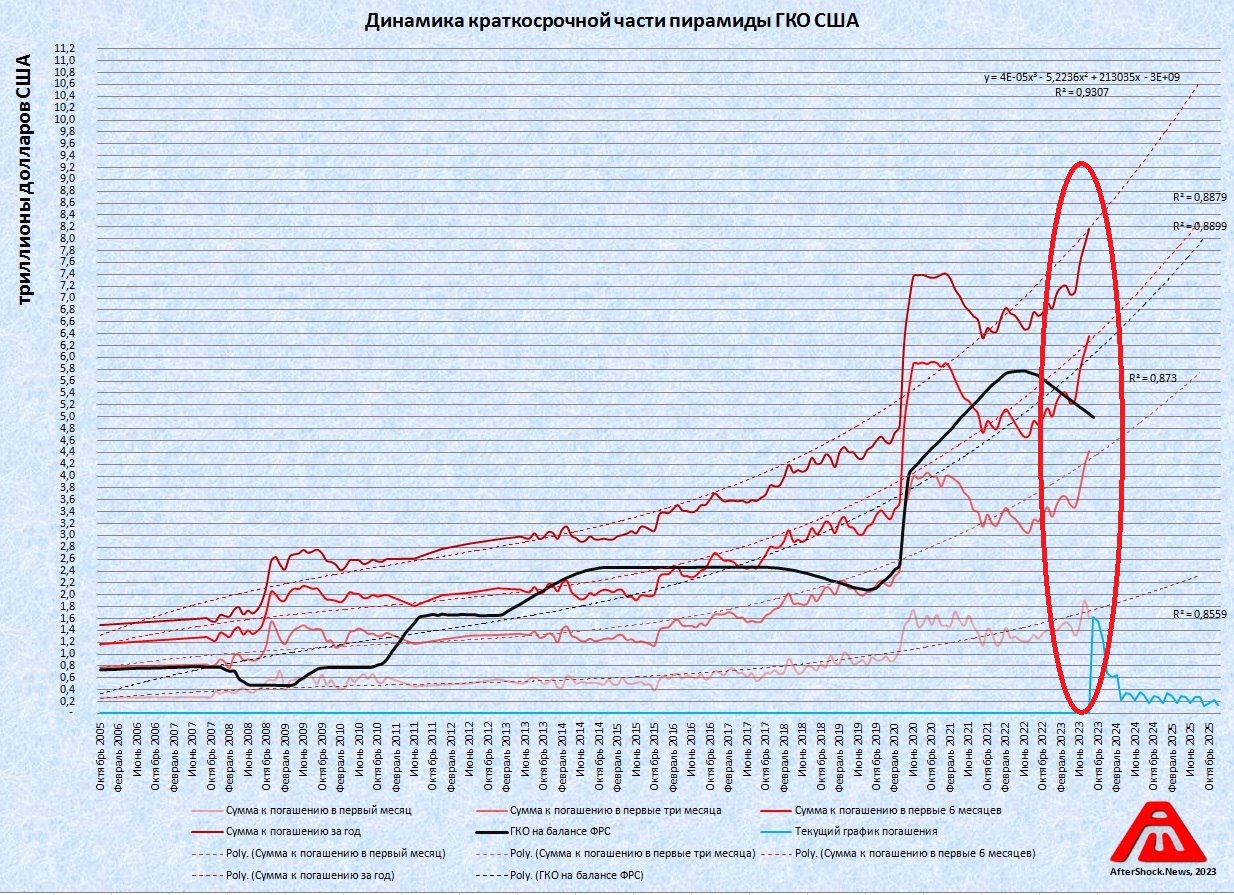

Минфин США, по сути, ответил на этот вопрос утвердительно: взрывным ростом выпуска краткосрочных трежерис, понимая, что, если выкинуть на рынок еще больше долгосрочных, котировки по ним станут просто позорными.

Краткосрочная (к погашению в ближайшие 12 месяцев) часть пирамиды ГКО США выросла с $7113 миллиардов в мае до $8162 миллиардов в сентябре, с августа 2019 по сентябрь 2023 г. на $3723 млрд, причем лишь за последние три месяца ее прирост превысил триллион ($1048 млрд).

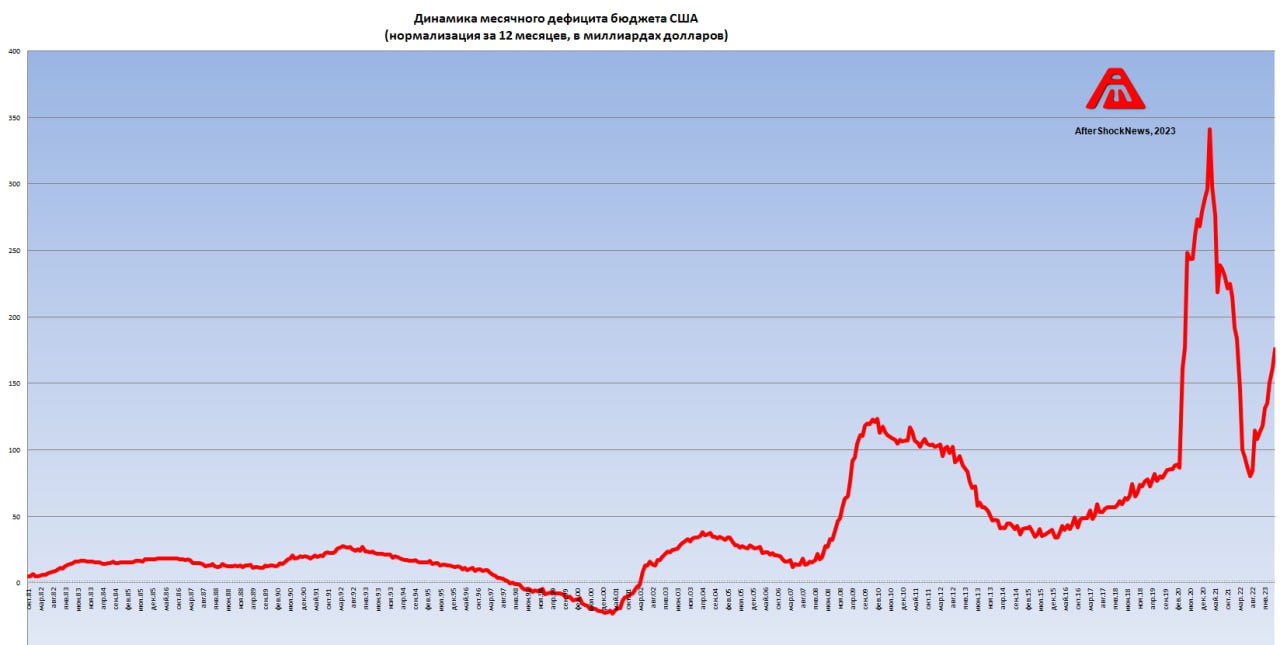

Панике инвесторов в американские гособлигации предшествовал мощный обвал доходов бюджета США на фоне столь же мощного роста расходов и рекордного размера краткосрочной части пирамиды ГКО.

В течение семи месяцев подряд доходы бюджета США оказались намного меньше, чем в том же месяце в 2022 году. За всю новейшую историю США падение доходов бюджета лишь однажды превышало 20% два месяца подряд. Это отмечалось в период февраль-март 2009 г., то есть на пике мирового финансового кризиса.

За последние 12 месяцев по апрель 2023 доходы госбюджета США составили 4.6 трлн долл. (минус 6% г/г), а расходы – 6.54 трлн (+7.4% г/г), формируя дефицит в 1.94 трлн долл. (годом ранее – 1.2 трлн).

С начала фискального года (октябрь 2022–апрель 2023 гг.) доходы сократились на 10%, а расходы выросли на 7.9%, что привело к резкому увеличению дефицита до 924 млрд против 360 млрд за аналогичный период годом ранее.

Американский рынок госдолга уже в первые дни августа 2023 года получил сильный удар. Агентство Fitch Ratings понизило кредитный рейтинг США с AAA до АА+. Снижение рейтинга США агентством Fitch 1 августа вынудило часть фондов, ориентирующихся на самые надежные бумаги, сократить позиции в трежерис для приведения структуры фондов в соответствие с инвестиционными декларациями, что в итоге вызвало снижение котировок.

Предыдущее снижение рейтинга случилось ровно 12 лет назад, когда Standard & Poor’s понизил американский рейтинг на одну ступень.

Аналитики Fitch не видят перспектив снижения уровня госдолга и бюджетного дефицита в США. При этом негативные эффекты от повышения ФРС процентных ставок только набирают силу, а системная неспособность законодательной и исполнительной власти организованно и своевременно принимать решения дошла до опасного уровня. Даже при «мягкой посадке» американской экономики вероятность улучшения бюджетной ситуации в ближайшие годы крайне мала.

Потеря США высшего рейтинга от Fitch привела к обвалу мировых фондовых и товарных рынков. И, возможно, это только начало. Fitch ещё 2 июня публично предупреждал, что повышение потолка госдолга США не поможет рейтингу.

Пресс-секретарь Белого дома, министр финансов и корпоративные «шишки» ожидаемо растерялись и стали говорить о том, что снижение рейтинга необоснованно и несвоевременно.

«На самом деле это не так уж важно, потому что это именно рынок, а не рейтинговые агентства, определяет стоимость заимствований, – сказал, например, CNBC генеральный директор JPMorgan Chase Джейми Даймона Лесли Пикеру. – Они указывают на некоторые проблемы, о которых мы все и так знали. Смехотворно, что другие страны имеют более высокий рейтинг, чем США».

Между тем госдолг США заложен в основание пирамиды мировых финансов. И когда Moody’s, S&P и Fitch снижают их рейтинг, то это может привести к цепной реакции, то есть к обвалу во всём мире.

«Немыслимо, чтобы крупные глобальные инвесторы решили полностью исключить казначейские облигации США из своих вложений, – цитирует Bloomberg аналитика RBC Capital Markets Элвина Тана. – Какие облигации, номинированные в долларах, они будут держать? Некоторым, возможно, придётся сократить вложения, особенно фондам, не зарегистрированным в США. Но я не удивлюсь, если многие из них решат, что им нужно изменить свои мандаты, чтобы продолжать держать казначейские обязательства США».

Между тем после демарша Fitch большинство фондовых и товарных рынков мира не поверили демагогии американских чиновников и быстро пошли вниз. Рухнули нефть, золото, серебро и даже криптовалюты.

Что будет сейчас, после зловещего прогноза от Doctor Doom?

«В остальном мире дела обстоят ещё хуже», – сообщил он. «В США у вас может быть неровная посадка. Но в Еврозоне, Великобритании мы говорим об инфляции, стагфляции и рецессии».

США экспортируют свои экономические кризисы в остальной мир, но достигается это со всё большим трудом. Госдолг США уже больше не актив номер один в мире. Доходность по трежерис с учетом инфляции стала отрицательной. Америка теряет один из самых мощных рычагов поддержки своей экономики, и это угроза всей её системе.